2019 留学生报税全攻略

时间:2021-02-17 08:10

又临近报税的时间, 对于初来乍到的留学生,或者跟换了签证的留学生应该怎么报税呢?以下文章可能为留学生节省几百到几千的税,并避免踩雷影响之后的转身份。

留学生报税的常见的报税材料:

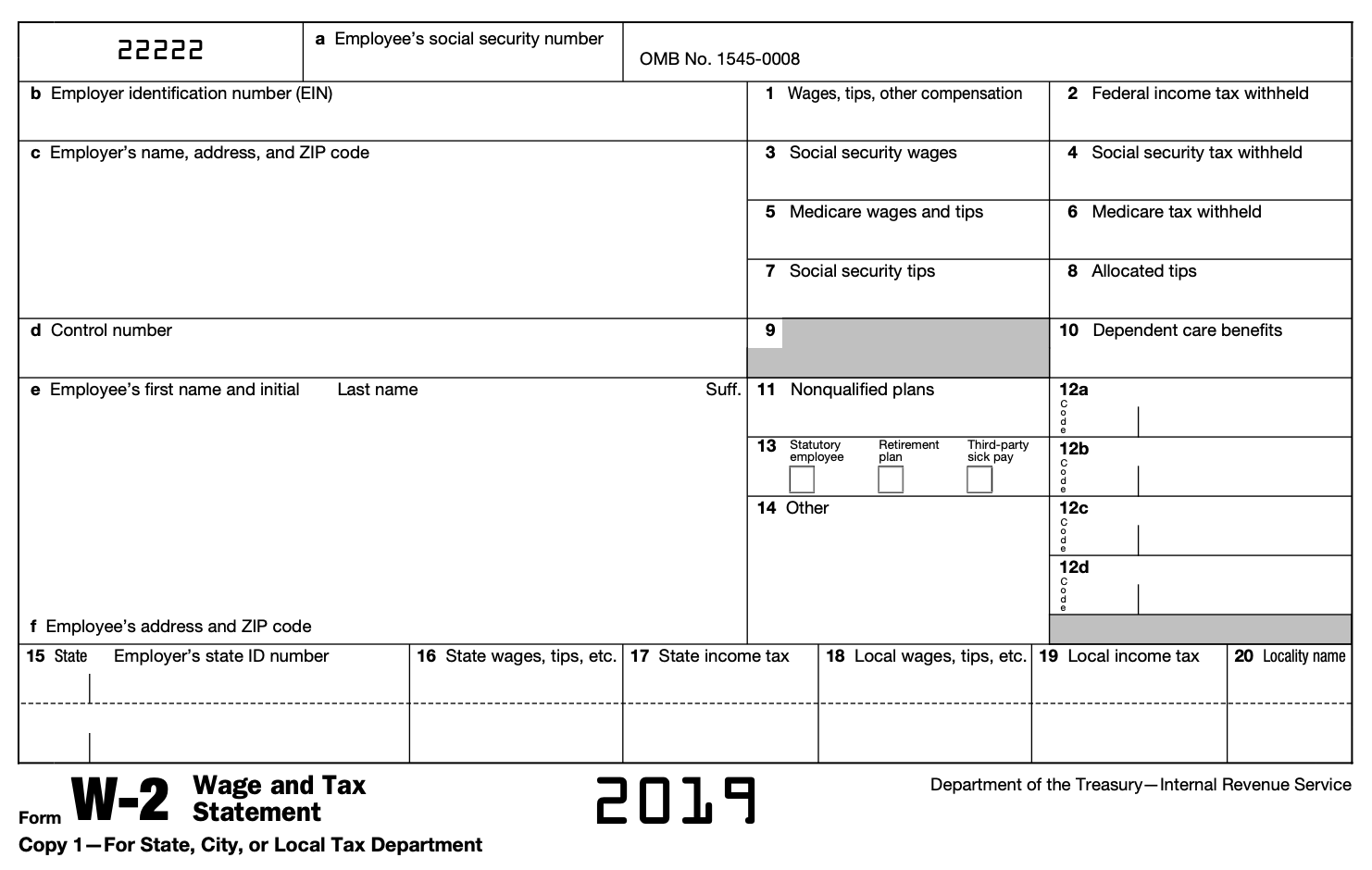

- W2(工资表格)

请注意 W2 Box 4 和 6 是不应该有数字的,因为留学生不需要缴纳社安税(Social Security Tax), 很多留学生不知道这一点,没有和HR 说清楚自己的留学生身份白白交了几百甚至几千的社安税。如果有被收取社安税的同学,可以在年底前联系HR, 要求修改。在发出W2 之后, HR很难帮忙修改,追讨不需要交的社安税也是一个很繁琐的过程。

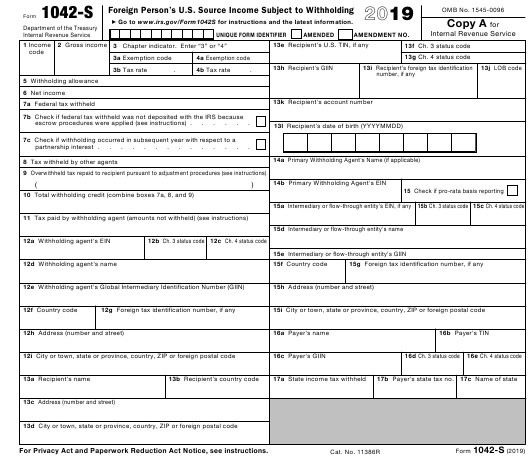

- Form 1042 –S (外国身份收入预交表格,也用于留学生的免税额度)

留学生收入有一个$5,000免税额度,和HR 沟通好之后,会直接从W2中减除。比如全部工资是$25,000,收到W2 会显示$20,000 工资,并有一张 Form 1042 -S显示 $5,000免税额度。

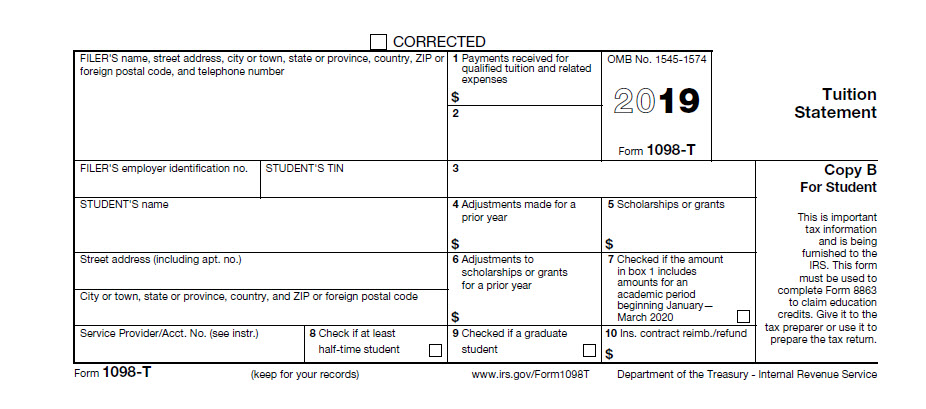

- 1098-T(学费表格)

留学生是不符合教育机会退税(American Opportunity Credit)和终身学习退税 (Lifetime Learning Credit)。之前有段时间很多留学生没有咨询专业会计师误拿了这个退税。 之后是需要更改税表把误领的退税退还给税局。误领退税有可能会影响到之后转工作签和绿卡。

- 1099 - Int, Div, Misc (投资利息分红及其他收入)

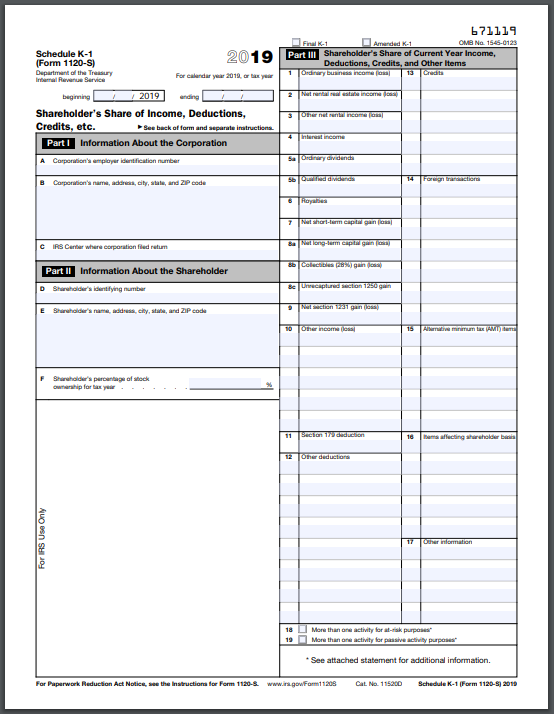

- K-1(股东投资收入)

即使是亏损也需要上报,可以用于抵扣之后的盈利。 比如,2019年亏损 $20,000,如果你的联邦和州税率为30%,这里有 $6,000 Tax Saving/Benefit (抵税额)。2020 年如果盈利也是$20,000,

2020 盈利 $20,000 – 2019 亏损 $20,000= $0 (2020年收支平衡,不需要交税)

如果2019年没有做税表上报亏损,那税局将不会承认2019年的亏损。这样白白损失了$6,000税。

留学生的报税表格:

- Form 8843

Form 8843 (Statement For Exempt Individuals And Individuals With A Medical Condition), 这给表格比较简单,所有的留学生都应该填写并在4/15日前寄出 (即使没有收入)。这个表格是告诉税局你的留学生的身份,并留为国税局的档案。国税局的文件可以成为合法认定文件之一,为之后的转身份,和其他申请作为依据。

如果没有填写这个表格,国税局可以认定为你为美国居民身份(这里只是税法上的美国居民,和是否绿卡及公民无关),对于美国居民的税法将适用。如果被界定为美国居民,将有很多申报的义务, 比如申报全球财产,申报海外银行投资账户等等。没有提交 Form 8843 表格等于给了美国国税局一个可以界定你为税法上的美国居民的机会,并且有许多申报义务作为美国居民。

- 1040NR (非居民收入报税表格)

外国身份界定是否在税法上为居民还是非居民是需要判断是否三年内在美天数超过183天(Substantial Presence Test, 报税年份天数乘以1,报税年份前一年天数乘以1/3,报税年份前两年天数乘以1/6)

比如2019 年在美天数100天, 2018在美天数90天, 2017 在美天数60天。

Substantial Presence Test 天数= 100*1 + 90*1/3 + 60*1/6 = 140 天

虽然三年内在美总天数超过 183天,但是经过计算之后,Substantial Presence Test 天数低于183天,还是作为美国非居民报税,收入使用1040NR 表格进行报税。

F1 签证留学生前五年是不需要进行Substantial Presence Test 天数界定的,所以F1签证留学生前五年都是使用1040NR表格。 对于五年如何计算,第一年只要有一天在美都算为一年。

比如,2012年 12 月F1 留学生入境美国, 2012, 2013, 2014,2015,2016,为前五年使用 1040NR 申报收入。 2017 开始需要Substantial Presence Test 天数界定是否为美国居民或者非居民,从而决定是否用1040NR 表格或者 1040 表格。

以下为几个重要1040NR表格注意事项:

- 从2018 税改之后不再有个人免税额度(Personal Exemption)。

- Tax Treaty 给予留学生 $5,000 抵税额,如果已经有1042 -S,并从W2 扣除,不能重复抵扣。

- 对于免税和抵税额度需要填写相关的Tax/Treaty Section。

- 不需要缴纳社安税 (Social Security Tax)。

- 1040 (居民收入报税表格)

外国身份在满足 183 天 Substantial Presence Test 天数,将被视为美国居民进行报税,并享有美国居民的申报义务和优惠政策。

以下为几个重要1040表格注意事项:

- 享有每人$12,000的标准抵扣额。

- 需要申报全球收入情况。

- 需要申报海外(美国以外投资及银行账户)。

- 需要缴纳社安税(Social Security Tax)。

- 转换身份从OPT 到H1B

这里先恭喜成功转到H1B签证的同学。在转到H1B这一年的税表会比较复杂。H1B之前属于非居民,H1B之后属于居民。这就造成了同一年 Dual-Status 的身份,正常需要做两份税表分开非居民和居民的收入/抵税额度。很多同学为了省去这麻烦,会选择用1040NR 申报,这样等于主动放弃了每人$12,000标准抵扣额。有转H1B的留学生可以考虑下实际的节省的税款和申报Dual-Status所需的费用来判断如何更省税。

不管是选用Dual-Status申报,还是用1040NR 申报,成为居民之后的收入是需要缴纳社安税(Social Security Tax)。

我们的 CPA, EA 团也竭诚为大家提供专业,精准的“心安”会计服务。

*声明:以上文章均属于会计师对当前税法的解读,不作为税法依据。原创文章转发请注明出处, 最终解释权归本公司所有。

***心安注册会计事务所位于纽约最大的华人社区法拉盛,专业会计师,服务范围:家庭报税,个人报税,留学报税,申请个人税号(ITIN), 成立公司,公司报税,公司员工税,营业税***